Einführung: Ab Januar 2025 gilt in Deutschland die E-Rechnungspflicht, die sich stufenweise auf alle Unternehmen ausweitet. Was bedeutet das konkret für Ihr Unternehmen? Hier erfahren Sie die wichtigsten Informationen zur Einführung, zu betroffenen Umsätzen, Ausnahmen und den Folgen bei Nichteinhaltung.

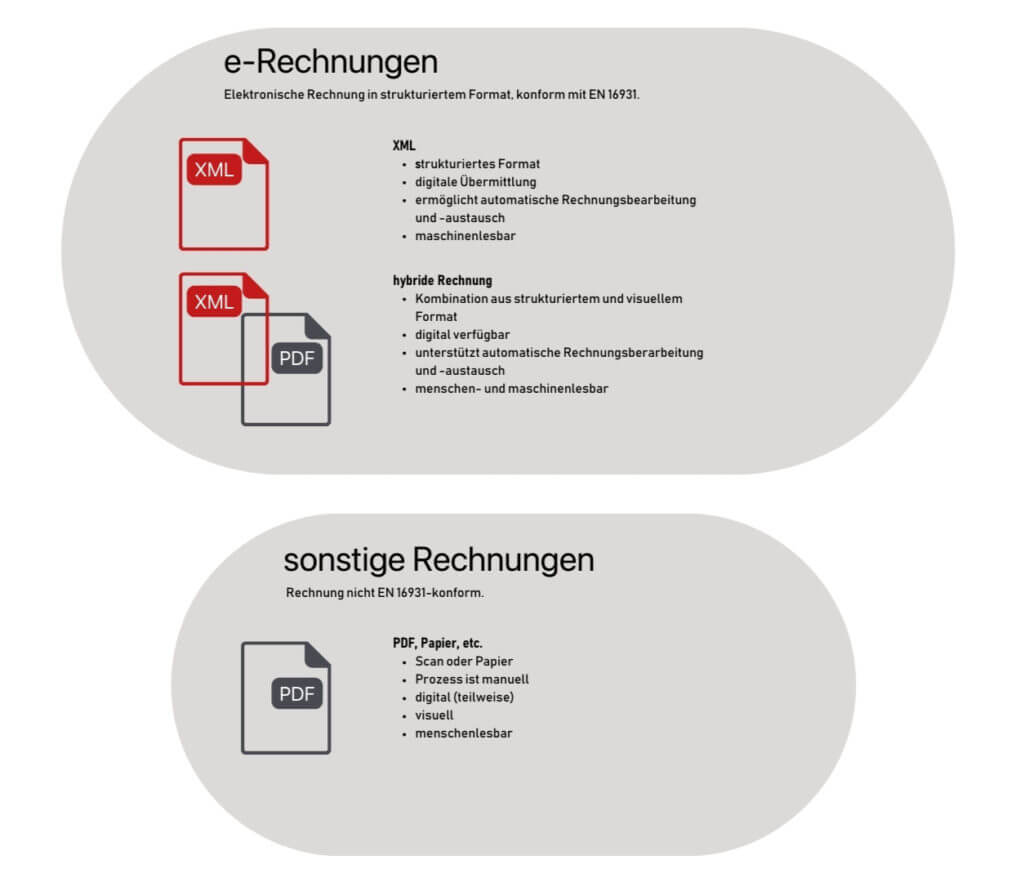

Was ist eine E-Rechnung?

Eine E-Rechnung ist eine elektronische Rechnung, die maschinenlesbare XML-Daten enthält und vollständig elektronisch verarbeitet werden kann. Das Ziel: effizientere und transparentere Prozesse für Unternehmen und Finanzbehörden.

Unter die e-Rechnungspflicht fallen alle Rechnungen die nach dem §14 UstG definiert sind.

Detaillierte Richtlinien bietet das Schreiben des Bundesministeriums der Finanzen (BMF) vom 15.10.2024.

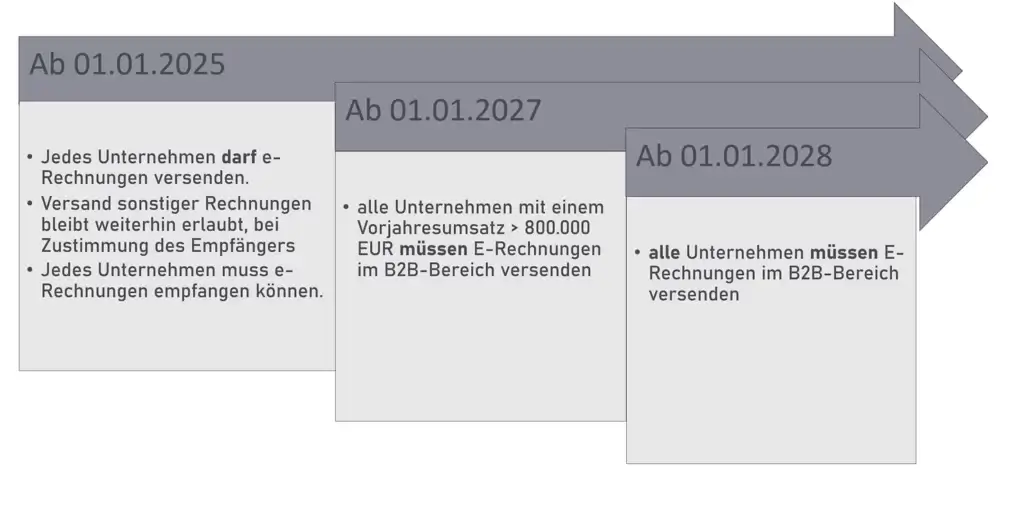

Zeitplan für die Einführung

Welche Umsätze sind betroffen?

Die E-Rechnungspflicht betrifft Unternehmer in Deutschland, deren Leistungen im Inland umsatzsteuerbar sind. Hierzu zählen insbesondere:

- Leistender und Leistungsempfänger sind in Deutschland ansässige Unternehmer und die Leistung muss im Inland umsatzsteuerbar und darf nicht nach § 4 Nr. 8 bis 29 UStG steuerbefreit sein

- Umsätze, die unter § 13b UStG fallen

- Leistungen von Kleinunternehmern

- Betreiber von PV-Anlagen, sofern Strom ins öffentliche Netz eingespeist wird

- Umsätze von durchschnittsbesteuerten Land- und Forstwirten

- Reiseleistungen

- Differenzbesteuerte Umsätze

Ausnahmen und Vereinfachungen

Von der E-Rechnungspflicht ausgenommen sind:

- Rechnungen an Endverbraucher

- Kleinbetragsrechnungen bis 250 €

- Fahrscheine und steuerfreie Umsätze nach § 4 Nr. 8 – 29 UStG

- Dauerrechnungen (erste Rechnung muss als E-Rechnung erfolgen)

Besonderheiten bei der E-Rechnung

Die E-Rechnung muss elektronisch, z.B. per E-Mail oder über ein Online-Portal, übermittelt werden. Speichermedien wie USB-Sticks sind nicht zulässig. Zusätzlich zur XML-Datei kann eine Bilddatei gesendet werden, die mit der strukturierten Rechnung übereinstimmen muss.

Die E-Rechnung ist in seinem ursprünglichen Format so aufzubewahren, dass sie von den Finanzbehörden maschinell ausgewertet werden kann. Dies kann z.B. über das Mail-Postfach, über die Buchhaltungssoftware oder ein Dokumentenmanagementsystem erfolgen.

Folgen bei Verstößen

Verstöße gegen die E-Rechnungspflicht können teuer werden:

- Verlust des Vorsteuerabzugs für den Rechnungsempfänger

- Bußgeld von bis zu 5.000 €

- Eine rückwirkende Korrektur ist zwar möglich

Unterstützende Tools

Für die Anzeige von E-Rechnungen stehen Unternehmen kostenlose Tools wie der E-Rechnung Bayern Viewer und Quba Viewer zur Verfügung.

Zudem bieten alle gängige Rechnungsprogramme wie DATEV, Lexoffice und sevDesk entsprechende Funktionen an.

Zukünftige Entwicklungen

Ein nationales und später EU-weit einheitliches Meldeverfahren ist in Planung. Dies soll Prüfungen durch die Finanzverwaltung erleichtern und die Transparenz im E-Rechnungsprozess weiter erhöhen.

Bei Fragen oder Anmerkungen wenden Sie sich gerne an v.hoernig@srbkiel.de.

Checkliste E-Rechnungspflicht

E-Rechnung empfangen

- Ab 1. Januar 2025: Kann mein Unternehmen E-Rechnungen empfangen?

E-Rechnung versenden

- Ab 1. Januar 2027: Muss mein Unternehmen (mit Vorjahresumsatz über 800.000 €) E-Rechnungen im B2B-Bereich versenden?

- Ab 1. Januar 2028: Muss mein Unternehmen generell E-Rechnungen im B2B-Bereich versenden?

Betroffene Umsätze

- Sind meine Umsätze umsatzsteuerpflichtig im Inland und nicht nach § 4 Nr. 8-29 UStG steuerbefreit?

Ausnahmen prüfen

- Betreffen mich Ausnahmen (z.B. Rechnungen an Endverbraucher, Kleinbetragsrechnungen bis 250 €, steuerfreie Umsätze)?

Tools für E-Rechnung

- Habe ich Tools (z.B. DATEV, Lexoffice) zur Anzeige und Verarbeitung von E-Rechnungen?